Aider ses petits-enfants à financer leurs études ou leur premier achat immobilier, c’est le souhait de beaucoup de grands-parents. Voici les règles à connaître pour transmettre dans les meilleures conditions.

Abattement de droit commun

Vous pouvez donner jusqu’à 31 865 € à chacun de vos petits-enfants tous les 15 ans, en franchise d’impôt, que ce soit de l’argent, un bien immobilier, une œuvre d’art, un portefeuille de titres…

Cet abattement s’applique par grand-parent et par petit-enfant.

Exemple : Une grand-mère peut donner 31 865 € à chacun de ses 4 petits-enfants, soit un total de 127 460 €.

Don familial de sommes d’argent

En plus de l’abattement de droit commun, vous pouvez donner de l’argent à vos petits-enfants en franchise d’impôt. C’est le « don familial de sommes d’argent ».

L’exonération est de 31 865 € par grand-parent et par petit-enfant, à condition que :

- Le donateur soit âgé de moins de 80 ans au jour du don,

- Le bénéficiaire de la donation (donataire) ait au moins 18 ans (ou qu’il soit émancipé),

- Le don porte sur une somme d’argent.

Cet abattement se renouvelle également tous les 15 ans.

Exemple : une grand-mère de 76 ans peut donner 31 865 € en numéraire à sa petite-fille de 20 ans et 31 865 € d’autres biens (argent, bien immobilier, etc.), soit 63 730 € en franchise d’impôt.

Exonération temporaire (2025-2026) pour certains dons familiaux de sommes d’argent

Indépendamment des 2 abattements précités, vous pouvez donner, entre le 15 février 2025 et le 31 décembre 2026, jusqu’à 100 000 € à chacun de vos petits-enfants en franchise d’impôt, si l’argent est utilisé dans les 6 mois pour :

- Acheter une résidence principale (neuve ou en l’état futur d’achèvement),

- Réaliser des travaux de rénovation énergétique dans sa résidence principale dont il est déjà propriétaire.

Le bien doit être conservé comme résidence principale pendant 5 ans. Il peut également, en cas d’acquisition, être affecté à la location à usage de résidence principale pendant cette même durée.

Aucune limite d’âge n’est fixée pour le donateur.

Un plafond global s’applique : il est fixé à 300 000 € par donataire.

Comment déclarer le don de sommes d’argent consenti à ses petits-enfants ?

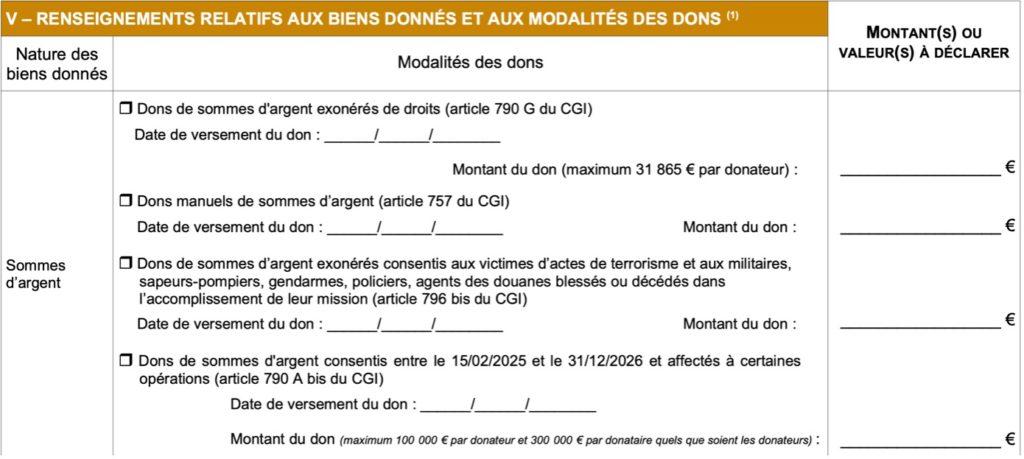

Tous les dons doivent être déclarés aux impôts, même s’ils sont exonérés. C’est le bénéficiaire (ou ses parents s’il est mineur) qui doit effectuer la démarche, via le formulaire n°2735. Ce dernier doit être transmis au service de l’enregistrement de son domicile. Il peut également être réalisé en ligne, dans l’espace particulier du site impots.gouv.fr.

Quelle case cocher ?

- Dons de sommes d’argent exonérés de droits (article 790 G du CGI) : pour le don familial de sommes d’argent exonéré jusqu’à 31 865 € ;

- Dons de sommes d’argent consentis entre le 15/02/2025 et le 31/12/2026 et affectés à certaines opérations (article 790 A du CGI) : pour l’exonération temporaire jusqu’à 100 000 € ;

- Dons manuels de sommes d’argent (article 757 du CGI) : pour les autres dons, soumis à l’abattement de droit commun de 31 865 €.

Lorsque le montant donné dépasse le ou les abattements applicables, le surplus est taxé selon le barème progressif des droits de donation.

Pensez à la donation-partage transgénérationnelle !

La donation-partage transgénérationnelle permet aux grands parents de transmettre tout type de biens (immobilier, entreprise, titres de société, …) directement à leurs petits-enfants, à la place des enfants, sous réserve de l’accord de ces derniers.

Ce dispositif permet de transmettre à une génération qui en a souvent davantage besoin (études, logement), et d’optimiser la fiscalité.

Me Caroline Badie, notaire chez Notaires Office, l’explique : « Aujourd’hui, la plupart des gens héritent de plus en plus tard et il est parfois préférable d’aider directement les petits-enfants. Au niveau familial, cela coûte moins cher de sauter une génération ».

A RETENIR : transmettre à ses petits-enfants, c’est souvent leur donner un coup de pouce au moment où ils en ont le plus besoin. Mais entre les règles fiscales, les conditions d’âge, les formalités…, un accompagnement sur mesure s’impose. Spécialiste du droit de la famille et du droit immobilier, votre notaire est là pour faire le point sur votre patrimoine, vous accompagner et sécuriser votre transmission.